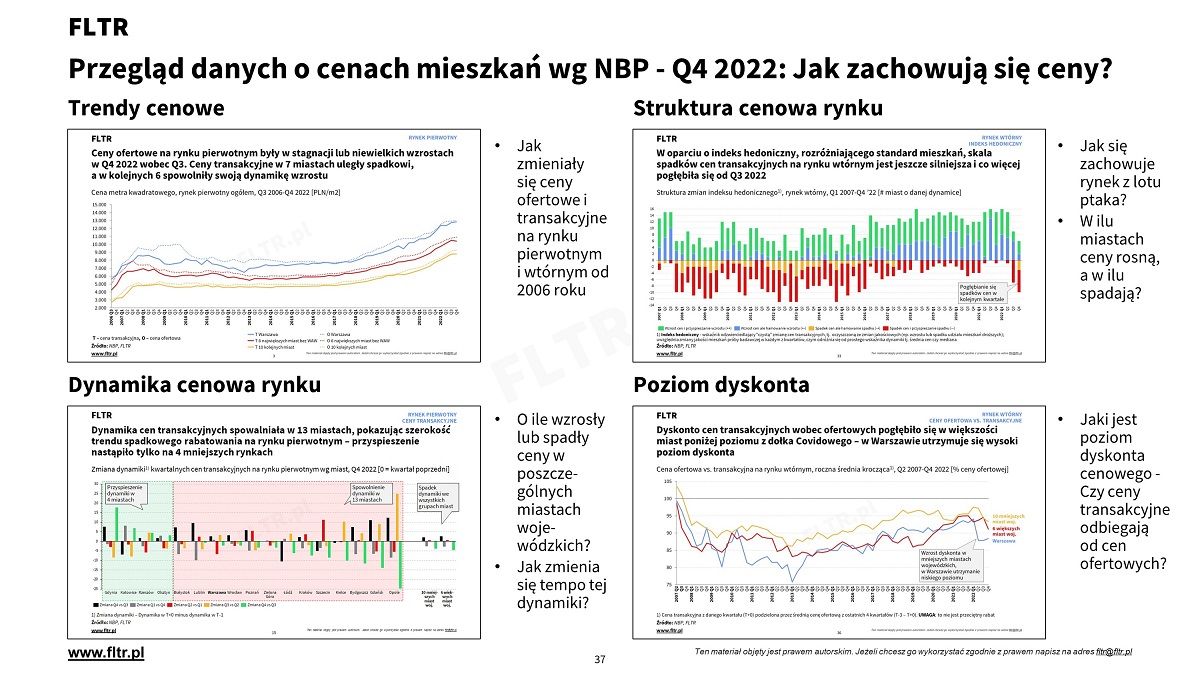

Przegląd danych o cenach mieszkań wg NBP - Q4 2022

"Próba łapania równowagi"

Tak można streścić nowe dane z kwartalnego monitoringu cen mieszkań wg NBP za Q4 2022, które opublikowano w połowie lutego 2023. Statystyki NBP stanowią podstawowe źródło oceny sytuacji cenowej na rynku nieruchomości ze względu na szczegółowe dane nt. cen transakcyjnych. Niniejszy artykuł analizuje dane cenowe za Q4 2022 wraz z kontekstem rynkowym.

Zapraszamy też do zapoznania się z artykułem omawiającym statystyki cenowe w poprzednim kwartale (dostępny bez subskrypcji):

Spis treści

- 0. Streszczenie menedżerskie

- 1. Źródło i uwagi metodologiczne

- 2. Rynek pierwotny

- 3. Rynek wtórny

- 4. Kluczowe wykresy

Streszczenie menedżerskie i kluczowe wnioski:

Przeczytanie streszczenia zajmie do 5 minut.

- Rynek pierwotny:

- Ceny ofertowe w Q4 2022: Zauważalne jest spowolnienie i narastająca stagnacja cen ofertowych na rynku pierwotnym. Średnie ceny ofertowe na większości rynków nieomal stanęły w miejscu (średnie przyrosty na poziomie ok. 1% kdk, w porównaniu do 2-5% kdk w Q3), zauważalne stało się też spowolnienie w ujęciu rocznym (spowolnienie z 14-19% rdr do 9-16% rdr). Większość rynków utrzymała dodatni wzrost nominalnych cen ofertowych, jednakże dynamika tego wzrostu cen wyhamowała - w 11 miastach tempo to było wolniejsze niż w poprzednim kwartale, wobec 6 miast które przyspieszyło dynamikę cenową.

- Ceny transakcyjne w Q4 2022: W cenach transakcyjnych (śledzących bardziej historyczne zachowania) spowolnienie z poprzedniego kwartału przerodziło się w stagnację i liczne nominalne spadki cen na rynku pierwotnym, stanowiąc zmianę trendu z poprzednich kwartałów. W 7 z 17 śledzonych rynkach pierwotnych średnie ceny w umowach deweloperskich uległy spadkowi - w niektórych dużych miastach na spektakularnym poziomie 4-8% (Gdańsk, Kraków). Jednocześnie narastał spadek dynamiki cenowej - w 13 z 17 miast ceny spowolniły wobec kwartału poprzedniego. Potwierdza to tezę, że wzrost sprzedaży w Q4 2022 był okupiony istotnymi ustępstwami cenowymi ze strony deweloperów. Kontynuacja tego trendu będzie istotnym sygnałem o trwającej konkurencji cenowej na rynku.

- Rynek wtórny:

- Ceny ofertowe w Q4 2022: Na rynku wtórnym po wyraźnych spadkach cen w Q3 2022 nastąpiło nieznaczne odbicie cen ofertowych w części miast (średni wzrost wyniósł ok. od 0,0% do 0,8% kdk). Jednakże w skali szerokiego rynku i w ujęciu zmian rocznych Q4 2022 przyniósł stagnację - dynamika cenowa spowolniła do średnio 7% dla większości miast i do 1,4% dla Warszawy (wobec Q4 2021). Z pozytywnych tez stagnacja cen ofertowych po spadkach może być przesłanką o krótkoterminowości zapaści sprzedaży na rynku wtórnym, ale potwierdzą to dopiero kolejne kwartały. Wybrane miasta sygnalizują silną tendencję schładzania rynku na poziomie cen ofertowych - szczególnie może mieć to miejsce w Szczecinie, który historycznie odnotowywał jedne z najmocniejszych wzrostów - ceny transakcyjne nie potwierdzają jednakże jeszcze tego trendu

- Ceny transakcyjne w Q4 2022: Na rynku wtórnym skala spadków cen na aktach notarialnych pogłębiła się i była bardziej istotna niż w obszarze cen ofertowych. Na 9 rynkach nastąpiły nominalne spadki cen, przy czym odnotowano silne obniżki w największych miastach wojewódzkich jak w Łodzi (-7%), Poznaniu (-5%), Gdyni (-4%), czy Wrocławiu (-1%). Warszawa pozostała przy tym w stagnacji przez kolejny kwartał, skutkując spowolnieniem rocznej dynamiki cenowej do zaledwie 1,6% wobec Q4 2021. Wszystkie rynki pod względem dynamiki cenowej cofnęły się do mniej więcej 2016-2017 roku. Szerokie było też zjawisko hamowania dynamiki (13 rynków miało niższą dynamikę niż kwartał wcześniej)

- Indeks hedoniczny w Q4 2022: Indeks hedoniczny potwierdza część z obserwacji na poziomie cen transakcyjnych, w tym szerokość trendu spadku cen. Przede wszystkim za silnym spadkiem cen nominalnych w przypadku Łodzi i Białegostoku stoi istotnie przecena rynkowa, bez istotnego efektu struktury. W przypadku takich rynków jak Poznań i Wrocław może mieć miejsce efekt struktury (więcej dużych mieszkań o niższej cenie jednostkowej), który powoduje spadek średniej ceny transakcyjnej.

Ceny mieszkań wg NBP - Q4 2022

FLTR rynku

1. Źródło i uwagi metodologiczne

Źródło

Dane cenowe NBP są publicznie dostępne. Zachęcamy do samodzielnego skorzystania z tego źródła - ze względu na ich dostępność nie analizujemy w niniejszym artykule wszystkich poszczególnych miast, gdyż jednocześnie artykuł byłby trudny w odbiorze.

Statystyki NBP są jednocześnie jednymi z najbardziej wiarygodnych i kompleksowych źródeł danych o rynku lokali mieszkalnych w Polsce ze względu na długość prowadzenia badania (od ponad 10 lat), stabilność metodyki badania, zasięg (ograniczony efekt bazy) oraz niezależność instytucji (w konteście rynku nieruchomości). Jest to też kluczowe źródło o cenach transakcyjnych. Więcej podobnych źródeł danych omówiliśmy w poniższym artykule.

Uwagi metodologiczne

- około maja za Q1 (grudzień roku ubiegłego, styczeń oraz luty roku bieżącego),

- około sierpnia za Q2 (marzec, kwiecień oraz maj roku bieżącego),

- około listopada za Q3 (czerwiec, lipiec oraz sierpień roku bieżącego)

- około lutego roku następnego za Q4 roku bieżącego (wrzesień, październik i listopad roku bieżącego).

Dane te są następnie (po ok. miesiącu) uzupełniane dodatkowymi badaniami w postaci raportu który pogłębia dane cenowe m.in. o informacje wolumenowe oraz strukturę cenową

Cena transakcyjna T+0 dzielona przez

średnią cenę ofertową z okresu T-3 do T+0

Wskaźnik ten pokazuje przeciętne odchylenie cen transakcyjnych od cen ofertowych i może być interpretowany jako miara "rozgrzania" danego rynku. Jednakże nie jest to przeciętny upust cenowy ponieważ nie śledzi transakcji like-for-like

2. Rynek pierwotny

Przegląd danych rozpoczynamy od rynku pierwotnego, interpretowanego przez NBP jako dostawa nowobudowanych lokali mieszkalnych dostarczanych na rynek.

W interpretacji danych ofertowych i transakcyjnych warto zwrócić uwagę na charakterystykę rynkową 2022 roku. Okres ten cechował istotny spadek popytu na rynku pierwotnym we wszystkich miastach Polski, sięgającym od 43% w Krakowie do 52% w Łodzi (za JLL, dla dużych miast - w mniejszych miastach za PKO BP spadki prawdopodobnie przekraczały 50%). Za ten spadek odpowiadał przede wszystkim istotny spadek popytu kredytowego, zwłaszcza konsumenckiego wśród kupujących pierwsze mieszkanie. W strukturze popytu nastąpił wzrost udziału procentowego nabywców gotówkowych lub z przewagą gotówki z segmentu konsumenckiego o podwyższonym standardzie oraz segmentu inwestycyjnego (przykłady statystyk na ten temat publikowaliśmy m.in. w FLTR #15). W okresie tym też wzrósł istotnie zapas niesprzedanych mieszkań - zwłaszcza gotowych do użytkowania, poziom nadpodaży przyrósł najbardziej w Gdańsku, Krakowie i Łodzi. Trzeba zwrócić uwagę, że Q4 2022 przyniósł wobec Q3 wzrost wolumenu sprzedaży na części dużych rynków, zwłaszcza w Krakowie (+55% kdk), Łodzi (+40% kdk) i Gdańsku (+30%). Jak zobaczymy w kolejnych podrozdziałach wzrost ten był okupiony aktywną polityką cenową deweloperów skutkującą spadkiem cen transakcyjnych.

Należy też przy interpretacji danych cenowych mieć świadomość możliwych efektów zmiany struktury (potencjalne zawyżanie średniej ceny przez transakcje mieszkań o wyższej średniej cenie za m2), które będą możliwe do pełnej interpretacji po publikacji pełnego raportu przez NBP za Q4.

2.1 Ceny ofertowe

Dynamika cenowa oferty na rynku pierwotnym cechowała się - w przeciwieństwie do Q3 2022 - spowolnieniem, a nawet zahamowaniem trendów wzrostowych. Nie są wprawdzie obserwowane istotne tendencje spadkowe - chociażby trudno tego oczekiwać przy utrzymanej silnej progresji kosztowej w 2022 roku - ale skala spowolnienia objęła większość miast.

Najwyższe ceny nominalne zostały odnotowane w Warszawie, osiągając pułap 13.009 PLN/m2 (wzrost o 0,8% vs. Q3 wobec wzrostu o 0,1% w Q3 vs. Q2), a najniższe niezmiennie w Zielonej Górze na poziomie 7.425 PLN/m2 (wzrost 0,5% wobec wzrostu o 0,7% w Q3 vs. Q2). Przeciętna dla 6 największych miast poza Warszawą wyniosła 10.905 PLN/m2 (wzrost o 1,1% wobec wzrostu o 2,0% w Q3 vs. Q2), a średnia ważona dla pozostałych 10 mniejszych miast wyniosła 9.267 PLN/m2 (wzrost o 0,9% co jest istotnym spowolnieniem wobec wzrostu o 5,5% w Q3 vs. Q2!).

Spowolnienie dynamiki cen ofertowych stało się szerokim trendem w Q4. Dynamika w Warszawie pozostawała w stagnacji drugi kwartał z rzędu - choć jest to jeszcze krótki okres. Istotnemu spowolnieniu uległa średnia ważona cena ofertowa na największych rynkach (spadek do 1,1% kw/kw), a zwłaszcza na pozostałych rynkach wojewódzkich średnia ważona cena ofertowa dobitnie wyhamowała. Trzeba pamiętać, że ceny ofertowe raportowane przez NBP nie przenoszą pozacenowych elementów rabatowych (np. darmowe miejsca postojowe, elastyczne programy płatności, bonusy), które z doniesień prasowych i badań biur sprzedaży stały się częstszym elementem polityki cenowej w drugiej połowie 2022 roku.

W efekcie hamowania w ujęciu kwartalnym mamy do czynienia z bardziej zauważalnym spowolnieniem dynamiki cenowej kalkulowanej rok do roku. Szczyt tej dynamiki dla Warszawy wyniósł 14,1% rdr w Q1 2022, ale już w Q4 2022 wyniosła ona 10,1% rdr. Na 6 największych rynkach dynamika ta spadła ze szczytu na poziomie 15,8% rdr w Q4 2021 do 9,1% w Q4 2022. W 10 mniejszych miastach wojewódzkich dynamika ta osiągnęła szczyt dopiero w Q3 2022 (18,9% rdr), a obecnie wynosi 15,9% rdr - tempo spadku dynamiki kwartalnej sugeruje, że w tym segmencie geograficznym zaobserwujemy podobne spowolnienie dynamiki rocznej w kolejnych kwartałach.

Porównując dynamikę cenową wobec ok. 15% rdr dynamiki cen produkcji budowlano-montażowej budynków w grudniu 2022 roku można postawić tezę, że sektor w obliczu spowolnienia sprzedaży zachowuje konserwatyzm cenowy przy wprowadzaniu do sprzedaży nowych obiektów. Częściowym wytłumaczeniem jest też wychodzenie z oferty lokali potencjalnie droższych - kupowanych przez Klientów gotówkowych, skutkując spadkiem średniej ceny mieszkań pozostałych w ofercie.

W zakresie struktury zmian cen nie nastąpiły w Q4 2022 istotne zmiany wobec Q3, choć poziomy spadków na niektórych rynkach stały się nieco bardziej zauważalne. W trzech miastach nastąpiły spadki średnich cen ofertowych (w Gdyni o 2,1% kdk, w Szczecinie 1,1% kdk oraz w Białymstoku o 0,1%), w 8 nastąpiły wzrosty cen - ale dynamika tych wzrostów istotnie zahamowała (Poznań, Zielona Góra, Kielce, Kraków, Rzeszów, Łódź, Katowice, Lublin). W 6 miastach wzrost cen przyspieszył (Wrocław, Bydgoszcz, Opole, Olsztyn, Warszawa, Gdańsk). Brak było jednakże spektakularnych wzrostów jak w Q3, które zawyżały niektóre agregaty. Najszybszy wzrost cen nastąpił w Olsztynie, Wrocławiu (+4% kdk), Kielcach (+3% kdk) i Opolu (+2% kdk).

Tym co cechowało Q4 2022 była skala hamowania dynamiki rynku pierwotnego. Spowolniła ona na aż 11 rynkach wojewódzkich, a przyspieszyła tylko na 6. Szczególnie mocne wyhamowanie nastąpiło na mniejszych rynkach - w Szczecinie, Lublinie, Katowicach, czy Gdyni. Zjawisko to było obserwowane w pojedynczych kwartałach m.in. 2020 i 2021 roku, stąd trend ten wymaga obserwowania, ale nie jest on jeszcze w pełni alarmujący.

2.2 Ceny transakcyjne

Ceny transakcyjne w umowach deweloperskich zawieranych w Q4 2022 cechowały się odmienną dynamiką cenową niż w Q2 i Q3 - wzrost średnich cen zawieranych umów deweloperskich wyhamował, a na szeregu rynków zauważalne były spadki cen. Najwyższe ceny transakcyjne również zostały odnotowane w Gdyni (13.567 PLN/m2, wzrost o 13,9% vs. Q3), przebijając poziom cen w Warszawie (12.832 PLN/m2, wzrost tylko o 0,8% vs. Q3). Ta zaskakująca sytuacja wynika jednakże z płytkości rynku gdyńskiego i prawdopodobnego ograniczenia transakcji do bardziej premiowych obiektów. Najniższe odnotowano w Zielonej Górze na poziomie 7.468 PLN/m2 (wzrost o 0,1% kdk). Przeciętna dla 6 największych miast poza Warszawą wyniosła 10.392 PLN/m2 (spadek o 1,0% kdk), a średnia ważona dla pozostałych 10 mniejszych miast wyniosła 8.792 PLN/m2 (wzrost o 0,4% kdk).

Przeciętna dynamika cen transakcyjnych (pamiętając o jej "historycznym" charakterze wobec cen ofertowych i efekcie struktury) uległa istotnej zmianie w Q4. Wszystkie trzy agregaty spowolniły w dynamice lub spadły. Dynamika w Warszawie uległa nieomal zatrzymaniu, podobnie jak w mniejszych miastach, w dużych miastach wojewódzkich nastąpił pierwszy od 2017 roku spadek nominalnych cen transakcyjnych.

W ujęciu rocznym hamowanie rynku pierwotnego było również zauważalne. Dynamika cen w ujęciu rdr w Warszawie spadła ze szczytu 16% (Q1 2022) do 10,4% rdr w Q4 2022, w 6 większych miastach wojewódzkich ze szczytu 18,3% (Q3 2022) do 10,3% rdr w Q4, a mniejsze miasta wojewódzkie z 20,3% (Q3 2022) do 13,5% rdr w Q4. Spadki te są bardziej dynamiczne niż hamowanie cen ofertowych - biorąc pod uwagę wzrost sprzedaży w Q4 2022 wg JLL można postawić tezę, że był on okupiony istotniejszymi upustami cenowymi, niż stosowane wcześniej. Biorąc też pod uwagę stagnację cen ofertowych, można przypuszczać, że trend ten będzie się utrzymywać.

Powyższe tendencje był widoczne również w strukturze zmian cenowych - aż 7 rynków odnotowało spadek cen transakcyjnych, co było ostatnio odnotowane w Q2 2020 (pandemiczny lockdown). Na 6 rynkach utrzymane zostały wzrosty cen, ale dynamika tych wzrostów wyhamowała. Tylko 4 rynki odnotowały przyspieszenie wzrostu cen.

Wzrosty cen odnotowane zostały zwłaszcza we wspomnianej już Gdyni (+13,9%), Rzeszowie (+7,3%), Katowicach (+4,7%), Kielcach (+3,0%) oraz Olsztynie (+1,4%) - wszystkie te rynki cechują się niską głębokością transakcji (co sygnalizowało m.in. PKO BP), co może powodować pogorszoną reprezentatywność statystyk (np. ograniczenie transakcji do finansowanych gotówką i tylko do droższych obiektów powoduje wzrosty cen). W kolejnych 5 miastach (Warszawa, Łódź, Szczecin, Białystok, Zielona Góra) wzrosty cen transakcyjnych były minimalne (od 0,1% do 0,8%). Niewielkie spadki objęły 3 miasta - Poznań, Lublin i Wrocław (od -0,2% do 0,6%). W kolejnych 4 miastach spadki cen transakcyjnych były skokowe i alarmujące - Opole (-2,1%), Kraków (-3,6%), Bydgoszcz (-5,7%) oraz Gdańsk (rekordowe -7,7%). Zauważmy, że spadki te pokrywają się głównie z miastami o istotnej nadpodaży niesprzedanych mieszkań (zwłaszcza Gdańsk).

Kolejnym zauważalnym trendem było rozszerzenie skali spowolnienia cenowego na rynku - aż w 13 miastach dynamika cenowa uległa spowolnieniu, przy czym grupa ta objęła wszystkie duże rynki. Przyspieszenie dynamiki nastąpiło tylko w 4 miastach, które są rynkami o niskiej płynności i reprezentatywności (Gdynia, Katowice, Rzeszów, Olsztyn). Jeżeli ten trend utrzyma się w kolejnych kwartałach, zwłaszcza w otoczeniu utrzymywania lub wzrostu wolumenu sprzedaży na rynku pierwotnym, to będzie to potwierdzało aktywną politykę rabatowania i stymulowania sprzedaży ceną. Warto mieć to na względzie w trakcie monitorowania sytuacji rynkowej i napływających informacji z rynku.

2.3 Poziom dyskonta

Ostatnim wskaźnikiem badanym dla rynku pierwotnego jest poziom średniego dyskonta ceny transakcyjnej wobec średniej kroczącej cen ofertowych. W naszej ocenie potwierdza on negatywne otoczenie popytowe w Q4 2022. Przy wzroście wolumenu sprzedaży w Q4 wobec Q3 przeciętne ceny transakcyjne były niższe od średnich cen ofertowych z ostatniego roku o średnio 1-2%, przy rozpoczęciu spadku tego wskaźnika. Może to potwierdzać o fakcie nasilania się akcji rabatowania w celu stymulacji zawierania transakcji. W uprzednich kwartałach mogło mieć też miejsce zjawisko ograniczenia się rynku do wybranych segmentów cenowych o podwyższonej średniej cenie (małe lokale, lokale w podwyższonym standardzie) - może to sugerować fakt, że wskaźnik ten utrzymywał się od drugiej połowy 2021 roku na poziomie powyżej 100% dla większości miast.

3. Rynek wtórny

W drugiej kolejności analizujemy rynek wtórny, czyli obrót lokali po pierwszym zamieszkaniu. Dla rynku wtórnego wolumen obrotu nie jest śledzony na bieżąco z taką aktualnością co rynek pierwotny - jednakże z pojedynczych punktów danych (np. raportów PKO BP) wynika, że dotknęła go większa skala spadku obrotu, niż rynek pierwotny. Warto też zwrócić uwagę, że według danych GUS rynek wtórny był w ostatnich 10 latach wolumenowo i wartościowo większy, niż rynek pierwotny.

3.1 Ceny ofertowe

Ceny ofertowe na rynku wtórnym Q4 2022 cechowały się ograniczeniem negatywnych zmian, jakie przyniósł nam wcześniejszy kwartał. Przypomnijmy - Q3 2022 przyniósł istotne spowolnienie w obszarze cen ofertowych, a na kilku rynkach, zwłaszcza w Warszawie, nominalne spadki średnich cen w ofertach. Q4 2022 nie odwrócił tych wydarzeń, a raczej utwierdził stagnację cen w ofertach sprzedających.

Najwyższe ceny nominalne na rynku wtórnym zostały odnotowane w Warszawie, wynosząc 13.498 PLN/m2 (brak zmian vs. Q3, wobec spadku o 4,0% w Q3 vs. Q2), a najniższe w Kielcach na poziomie 6.883 PLN/m2 (spadek o 0,6% vs. Q3). Przeciętna dla 6 największych miast poza Warszawą wyniosła 10.352 PLN/m2 (nieznaczny wzrost o 0,8% vs. Q3), a średnia ważona dla pozostałych 10 mniejszych miast wyniosła 7.742 PLN/m2 (brak zmian vs. Q3).

Spowolnienie kwartalnej cen ofertowych nastąpiło we wszystkich geografiach i stanowi kontynuację tej sytuacji. Q4 był w efekcie pierwszym okresem od 2016 roku, kiedy kwartalny przyrost nominalnych cen nie przekroczył 1% kdk. Spowolnienie jest jeszcze łatwiejsze do odnotowania w przypadku indeksów rocznej zmiany cen. Dynamika nominalnych cen ofertowych w Warszawie spowolniła do 1,4% wobec Q4 2021 (ze szczytu 12,8% rdr w Q2 2022), dynamika w 6 największych miastach wojewódzkich spowolniła do 7,2% rdr (wobec szczytu 18,4% rdr w Q1 2022), a w 10 mniejszych do 7,7% rdr (wobec szczytu 16,6% w Q2 2022). Spadek tej dynamiki jest znacznie silniejszy i wyraźny niż hamowanie w roku 2020.

Rozbijając strukturę spadków na miasta, to pozytywnym w pewnym sensie sygnałem jest zmniejszenie liczby miast, w których trwał spadek cen ofertowych. Nominalne spadki objęły 5 miast (wobec 8 kwartał wcześniej), a aż 12 rynków cechował wzrost cen ofertowych (z czego aż 10 zwiększyło to tempo). Obecnie trudno jednoznacznie ocenić czy jest to potwierdzenie przejściowości tego trendu (jak w Q2-Q3 2020) - np. ze względu na perspektywy wprowadzenia programu "Bezpieczny Kredyt 2%", czy to tylko przejściowa sytuacja. Niezbędny jest dalszy monitoring tego wskaźnika. Trzeba też pamiętać, że średnie wzrosty były nieznaczne w porównaniu do dynamiki poprzednich lat.

Wśród 12 wzrostowych najmocniejsze wzrosty cen nastąpiły w Gdyni (+3,0% kdk), Krakowie (+2,7% kdk), Gdańsku (+2,4% kdk), Rzeszowie (+1,6% kdk), Katowicach (+1,3% kdk) i Poznaniu (+1,1% kdk) - pozostałe miasta (Wrocław, Zielona Góra, Białystok, Łódź, Lublin, Warszawa) odnotowały wzrosty poniżej 1% kdk. Trzeba też zwrócić uwagę, że cześć miast mimo wzrostów w Q4 pozostaje poniżej poziomu cen z Q2 (Warszawa, Lublin, Białystok, Zielona Góra). Wśród 5 miast ze spadkiem cen cztery (Bydgoszcz, Olsztyn, Opole, Kielce) odnotowały nieznaczne tylko spadki (-0,1% do -0,4%), a zauważalny spadek cen trwający już drugi kwartał nastąpił w Szczecinie (-2,2% kdk, a od Q2 2022 już -2,9%). Na poziomie agregatów miast ceny były w stagnacji. Powyższe dane podtrzymują nadal tezę o szerokim zahamowaniu rynku wtórnego, które również sygnalizowały inne źródła i wskaźniki (np. średni czas ekspozycji oferty OtoDom).

Zróżnicowana jest zmienność dynamiki cenowej - 10 miast odnotowało przyspieszenie dynamiki cen, 7 odnotowało spowolnienie, ale na poziomie agregatów rynek był w stagnacji. Największe przyspieszenie cen nastąpiło w Gdyni, Gdańsku i Warszawie (ale po spadkach tej dynamiki w Q3). Najbardziej dynamika spowolniła w Opolu, Łodzi i Bydgoszczy.

3.2 Ceny transakcyjne

W kolejnej kategorii analitycznej - cenach transakcyjnych na rynku wtórnym (śledzących umowy przeniesienia własności lub umowy przedwstępne notarialne) - nastąpiło w Q4 2022 oczekiwane przez nas spadki cen transakcyjnych, będące naturalną konsekwencją spadków cen ofertowych w Q3. Skala spadków była jednak nadal nieznaczna.

Najwyższe ceny transakcyjne w aktach notarialnych występowały w Warszawie, osiągając pułap 12.032 PLN/m2 (wzrost o 1,1% vs. Q3 według indeksu nominalnego - UWAGA: dane w tym akapicie nie odnoszą się do indeksu hedonicznego), a najniższe w Katowicach na poziomie 6.232 PLN/m2 (wzrost o 0,9% po spadku o -1,8%). Przeciętna dla 6 największych miast poza Warszawą wyniosła 9.323 PLN/m2 (spadek o 2,1% po wzroście o 3,6%), a średnia ważona dla pozostałych 10 mniejszych miast wyniosła 7.171 PLN/m2 (wzrost o 0,7% po stagnacji w Q3).

Na poziomie agregatów cenowych spowolnienie dynamiki cenowej na największych rynkach jest bardziej zauważalne - w Warszawie dynamika cenowa wynosiła ok. 1% kdk, najmniej od 2016 roku (z wyjątkiem Q2 2022), w 6 największych miastach wojewódzkich była po raz pierwszy ujemna od 2015 roku, w 10 pozostałych miastach wojewódzkich była również najniżej od 2016 roku.

Spowolnienie jest również widoczne w statystykach rocznych. Nominalne ceny w aktach notarialnych w Warszawie były nieomal na poziomie sprzed roku (+1,6% rdr wobec szczytu 12,6% Q1 2022). Ceny w największych miastach wojewódzkich były wyższe o 8,5% rdr (wobec szczytu 14,5% w Q3 2022, co pokazuje tempo hamowania), a ceny w mniejszych miastach wojewódzkich były wyższe o 10,5% rdr (wobec szczytu 16,9% rdr w Q1 2022).

Zjawisko hamowania cen transakcyjnych było jeszcze szersze, niż w przypadku cen ofertowych w Q3. W 9 miastach odnotowano spadki nominalnych cen transakcyjnych, większy niż w 2020 roku. 8 miast zachowało dodatnią dynamikę cen, przy czym tylko 4 miasta ją przyspieszyły - aż 13 rynków wyhamowało dynamikę cenową.

Q4 2022 przyniósł też spektakularne spadki cen, zwłaszcza na największych rynkach. W Łodzi spadek nominalnych cen wyniósł zawrotne -7,3%, w Poznaniu -5,2%, Gdyni -4,0%, w Białymstoku -3,6%, Rzeszowie -3,4% i Bydgoszcz -1,8% (pozostałe miasta cechowały słabsze spadki). Z kolei w 8 miastach indeks nominalny był dodatni, ale ulegał hamowaniu (Białystok, Kielce, Łódź, Olsztyn, Opole, Poznań, Warszawa, Zielona Góra). Miastami w których dodatnia dynamika cenowa była szczególnie wysoka były mniejsze rynki: Szczecin (+5,8% kdk, ale po spadku o -4,5% w Q3, dając 1,0% łącznego wzrostu od Q2), Lublin (+6,3% analogicznie po spadku w Q3, dając 1,5% łącznego wzrostu od Q2), Opole (+2,7% po wzroście o 5,8% w Q3) i Zielona Góra (+1,8%) - Warszawa utrzymała tylko nieznaczny wzrost, Katowice wzrosły mniej niż spadek w Q3, a Gdańsk i Kraków pozostawały w stagnacji.

Istotna była też szerokość zjawiska hamowania dynamiki cenowej. W aż 13 miastach dynamika ta spowolniła (najmocniej w Łodzi, Gdyni, Poznaniu, Wrocławiu, Białymstoku, Gdańsku i Krakowie), w Warszawie pozostawała bez zmian, a tylko na trzech mniejszych rynkach nastąpiło przyspieszenie. Na poziomie agregacji w największych miastach mamy do czynienia z silnym hamowaniem dynamiki cenowej, a w mniejszych miastach tylko z nieznacznym odbiciem po dwóch kwartałach hamowania. Sugeruje to podtrzymanie tezy o hamowaniu rynku wtórnego, zwłaszcza jeśli Q1 2023 potwierdzi te obserwacje.

3.3 Indeks hedoniczny

Na poziomie indeksu hedonicznego (czyli z uwzględnieniem różnicy w rozmiarze i standardzie mieszkań) spowolnienie dynamiki oraz spadki cen transakcyjnych zostało potwierdzone - a wręcz jest bardziej wyraźne i bardziej negatywne dla mniejszych miast. W 10 mniejszych miastach indeks ten był ujemny, oznaczając spadek cen, w większych miastach wojewódzkich spadł on do poziomu stagnacji. Pozwala to postawić tezę, że większy poziom rabatowania i spadku sprzedaży ma miejsce na najmniejszych rynkach.

W ujęciu rocznym także obserwowalne jest potwierdzenie wymienionych trendów, przy czym poziom spowolnienia w Warszawie jest mniejszy, aniżeli w indeksie nominalnym, podczas gdy dynamika najmniejszych miast ucierpiała najbardziej.

Zjawisko hamowania indeksu hedonicznego było szersze, niż w przypadku nominalnych cen transakcyjnych. Aż w 10 miastach odnotowano spadki indeksu hedonicznego, a tylko w 6 nastąpił jego wzrost.

Odwrotna niż w przypadku dynamiki cen transakcyjnych jest czołówka rynków ze wzrostem indeksu hedonicznego - prym wzrostów wiedze Wrocław, Szczecin (choć po spadku w Q3) oraz Poznań. Może to wskazywać, że za spadkiem cen w ujęciu nominalnym w tych miastach stoi silna zmiana struktury sprzedaży w kierunku większych mieszkań (o niższej średniej cenie). Największe spadki indeksu odnotowano w Łodzi, Białymstoku, Lublinie i Zielonej Górze. Dwa ostatnie z tych miast rosły w ujęciu cen transakcyjnych - może to wskazywać na efekty struktury (więcej sprzedaży małych mieszkań o wyższej cenie jednostkowej). Natomiast dwa pierwsze - zwłaszcza Łódź - pokazały silną negatywną dynamikę tak w indeksie hedonicznym, jak w nominalnych cenach transakcyjnych. Wskazuje to, że trend spadku cen na tych rynkach jest jednoznaczny.

3.4 Poziom dyskonta

Na koniec, średnie dyskonto ceny transakcyjnej (nominalnej) w Q4 2022 wobec średniej kroczącej cen ofertowych w 2022 pokazało pogłębianie się trendu wzrostu dyskonta. Najmocniej pogłębiło się ono w dużych miastach wojewódzkich, do poziomu sprzed 2020 roku. W Warszawie wskaźnik ten utrzymuje się już 3 kwartał na niskim poziomie odnotowywanym ostatnio w 2016 roku. Dyskonto wzrosło też w mniejszych miastach wojewódzkich, spadając poniżej poziomu sprzed 2018 roku.

Gdyby chcieli Państwo skomentować powyższy artykuł lub zadać pytania na temat tej analizy - to zapraszamy do kontaktu na fltr@fltr.pl

4. Kluczowe wykresy

Poniżej zawarliśmy wszystkie kluczowe wykresy z niniejszej analizy.

Obszary tematyczne FLTR

Dla dewelopera

(liczba artykułów: 68)

Dla prywatnego inwestora

(liczba artykułów: 67)

Dla agenta nieruchomości

(liczba artykułów: 65)

Dla flippera

(liczba artykułów: 60)

Dla rzeczoznawcy majątkowego

(liczba artykułów: 52)

Dla doradcy kredytowego

(liczba artykułów: 49)

Dla operatora najmu

(liczba artykułów: 42)

Dla producenta materiałów budowlanych

(liczba artykułów: 36)

Dla przedsiębiorcy

(liczba artykułów: 32)

Legislacja & podatki

(liczba artykułów: 18)

Narzędzia, procesy, koncepcje organizacji

(liczba artykułów: 13)

Segmentacja klientów

(liczba artykułów: 13)

Felietony, scenariusze, foresight

(liczba artykułów: 13)

Stopy procentowe

(liczba artykułów: 13)

Strategia

(liczba artykułów: 12)

Analiza cen nieruchomości

(liczba artykułów: 11)

Nieruchomości komercyjne

(liczba artykułów: 10)

W górę, czy w dół

(liczba artykułów: 9)

Analizy miast Polski

(liczba artykułów: 7)

PRS

(liczba artykułów: 6)

Wywiady

(liczba artykułów: 4)

Bezpieczny kredyt

(liczba artykułów: 3)

Dyskusja subskrybentów