Dashboard 3: Rynek kredytowy

Dashboard analityczny "Rynek kredytowy" ma na celu ukazanie sytuacji na rynku kredytów hipotecznych na przestrzeni czasu wraz z porównaniami między bankami. Analiza danych ma na celu wyprzedzającą analizę popytu na nieruchomości, analizę cen kredytów i kosztów finansowania oraz identyfikację problemów z płatnościami w sektorze hipotecznym

Menu:

- Do czego można używać tego dashboardu

- Kluczowe funkcjonalności dashboardu

- Przykładowe analizy na bazie tych danych

- Dashboard

- Instrukcja użytkowania

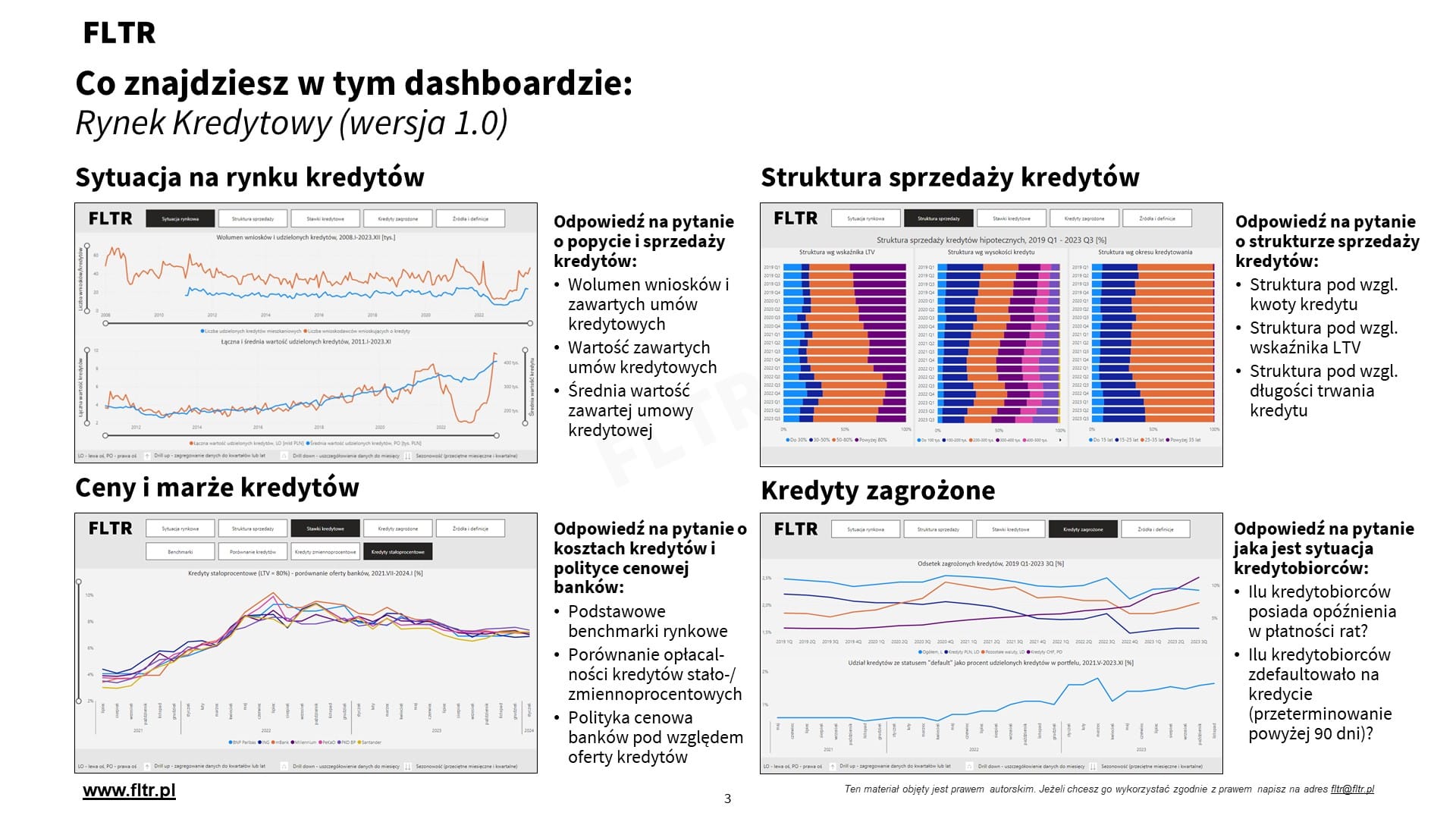

Do czego można używać tego dashboardu:

Dashboard cenowy "Rynek kredytowy" służy do analizy i prognozy popytu na rynku kredytów, a więc i na nieruchomości, do badania trendów i polityk cenowych w zakresie kredytów oraz monitorowania szkodowość kredytów hipotecznych

Można go stosować do:

- 📈 analizy i prognozy popytu rynkowego (ile jest udzielanych kredytów i jaki będzie popyt na nieruchomości?),

- 🔎 analizy i prognozy cen kredytów (ile będą kosztowały hipoteki i w którym banku będzie najtaniej?),

- 🚨 monitorowania ryzyka rynku kredytowego (czy zbliża się fala zagrożonych kredytów?).

Za jego pomocą można odpowiedzieć na pytania:

- Jaki jest popyt na kredyty?

- Czy rynek rośnie, czy się kurczy?

- Jak zmienia się długość, LTV i wartość kredytów?

- Jakie zmieniają się wskaźniki kosztów finansowania?

- Które kredyty są tańsze? Zmienno- czy stałoprocentowe?

- Jaka jest polityka cenowa poszczególnych banków?

- Czy przybywa kredytobiorców z problemami w płatności za raty kredytowe?

Dashboard jest skierowany do szerokiego grona adresatów:

- Inwestorzy indywidualni

- Osoby fizyczne (konsumenci)

- Doradcy kredytowi

- Agenci nieruchomości

- Deweloperzy

- Firmy budowlane

- Działy analiz banków

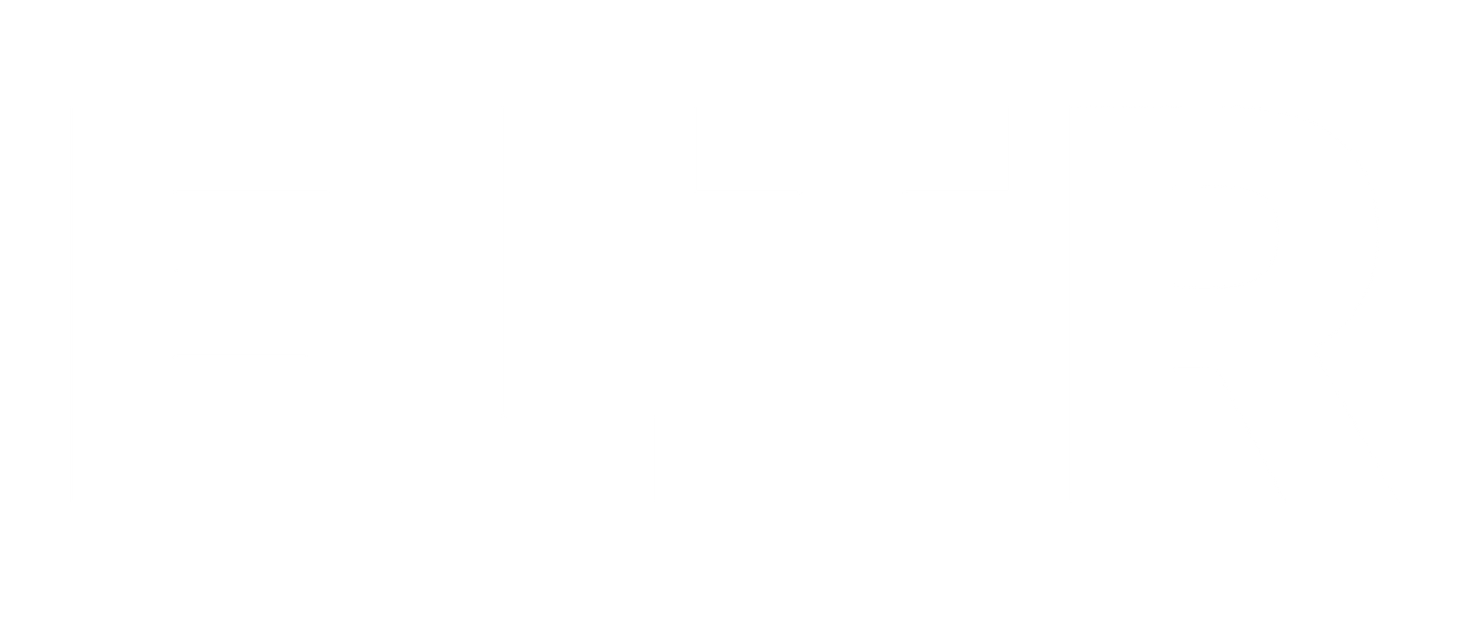

Kluczowe funkcjonalności dashboardu:

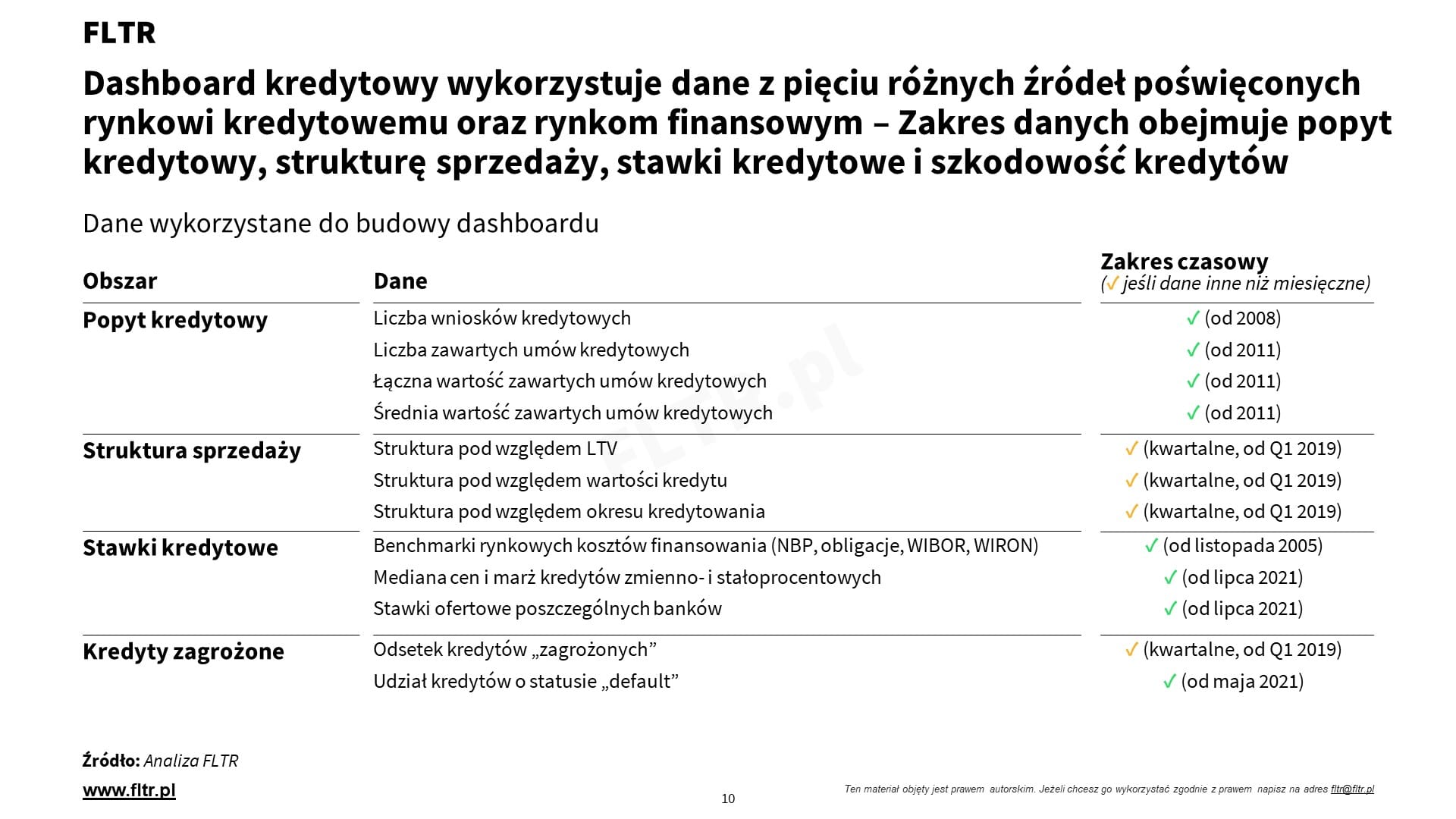

Zakres danych:

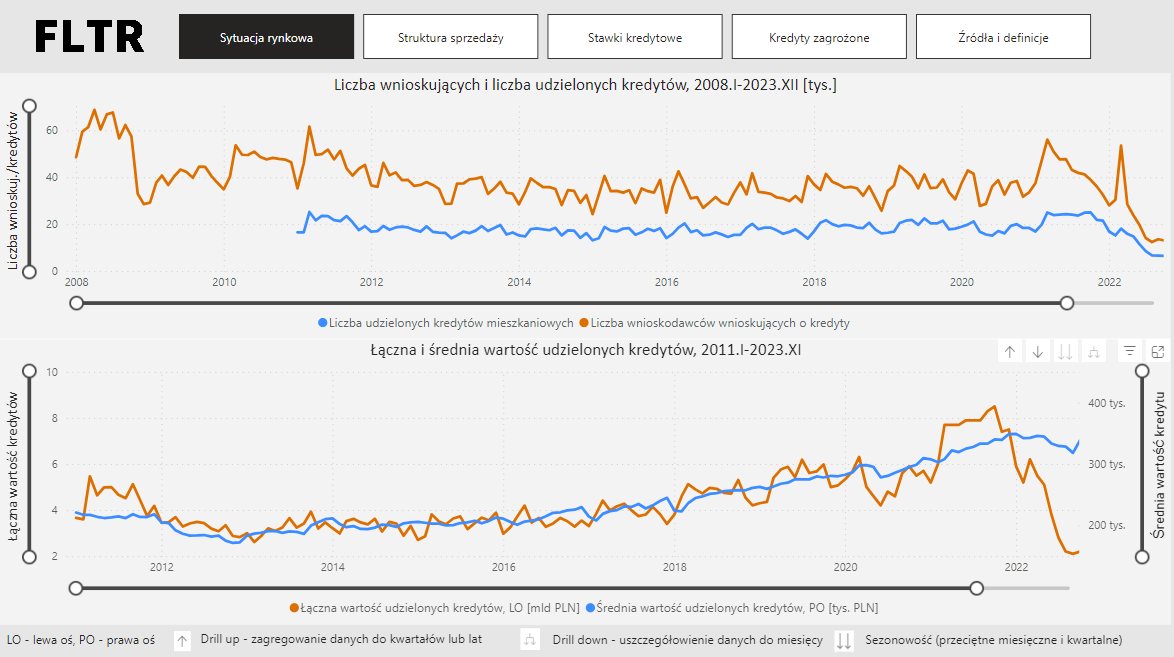

- Dane o popycie kredytowym (liczba wniosków i zawartych umów, wartość zawartych umów)

- Dane o strukturze sprzedaży (LTV, długość kredytowania, wartość kredytów)

- Dane o stawkach kredytowych (wskaźniki z rynków finansowych, polityka cenowa banków)

- Dane o szkodowości kredytów (udział kredytów z opóźnieniami i przeterminowanych)

- Zakres geograficzny: Polska (bez podziału geograficznego)

- Zakres czasowy: Dane miesięczne przeważnie dla lat 2015-2024

(z wyjątkami, patrz niżej)

Przykładowy zrzut ekranu głównej zakładki:

Przykładowe analizy na bazie tych danych:

Na bazie danych o kredytach opracowywaliśmy m.in. poniższe analizy: