W górę, czy w dół: Status gospodarki i rynku nieruchomości w Q1 2024

Czasem słońce, czasem deszcz. Tak w wielu obszarach gospodarki i rynku nieruchomości można streścić przełom 2023 i 2024 roku. Dzięki niższej inflacji przyspieszają realne wynagrodzenia i możliwości konsumentów, rośnie aktywność i nastroje w szeregu branż - w efekcie także wzrost gospodarczy przyspiesza, choć nie tak szybko jak byśmy tego chcieli. W tle rynek pracy pozostaje w zawieszeniu, podobnie jak cykl obniżek stóp procentowych. W nieruchomościach - poza dalszym wzrostem cen mieszkań, ale też i gruntów deweloperskich - zaczęła dynamicznie rosnąć oferta nieruchomości na sprzedaż, przy nieco słabszym popycie niż na przełomie Q3/Q4, ale też silnym rozgrzaniu emocji. W tle mamy ponowny spadek popytu kredytowego po wygaśnięciu "BK2%" w otoczeniu bardzo niskiej dostępności kredytowej mieszkań. Segment najmu pozostaje w korekcie. Dalszy los rynku zależy w dużej mierze od losów programu "Mieszkanie na Start" - który tak oczywisty jak programu "BK2%" nie jest.

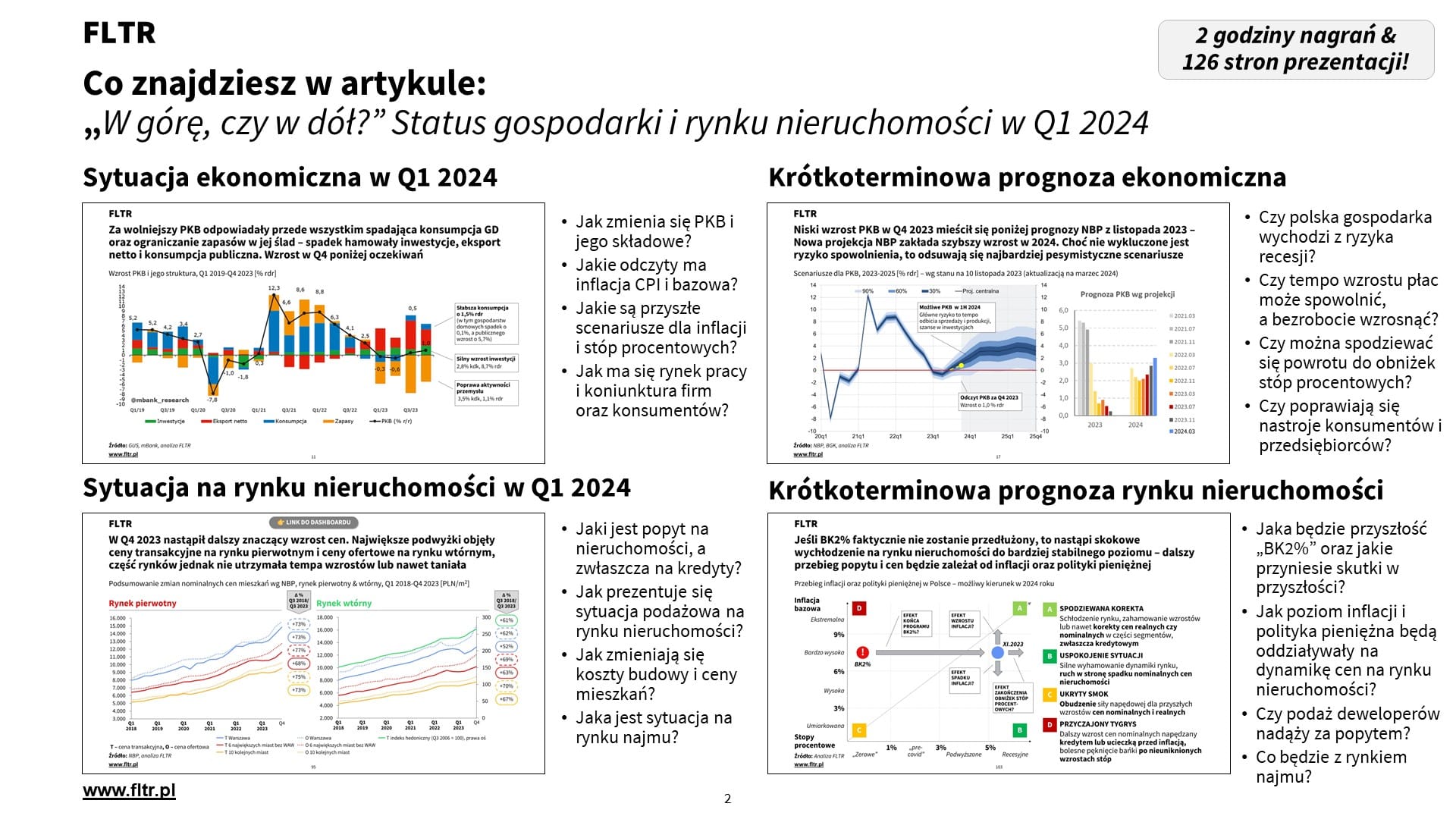

Nasza sztandarowa analiza "W górę, czy w dół" w ponad 2 godzinach wideo (dostępnym od 11. marca) oraz na ponad 120 slajdach prezentacji w szczegółach omawia sytuację rynkową, przyczyny zmian i przewidywania na kolejne miesiące.

Spis treści:

- O serii analiz "W górę, czy w dół? Status gospodarki i rynku nieruchomości"

- Co w skrócie pokazała analiza na Q1 2024?

- Kilka najciekawszych statystyk z naszego artykułu

- Streszczenie menedżerskie i kluczowe wnioski

- 📹 Omówienie analizy w formie video, podcastu i prezentacji

- Sytuacja ekonomiczna w Q1 2024 i krótkoterminowa prognoza

- 2. Sytuacja na rynku nieruchomości w Q1 2024 i krótkoterminowa prognoza

Zapraszamy do lektury!

O serii analiz "W górę, czy w dół? Status gospodarki i rynku nieruchomości"

"You Can't Predict. You Can Prepare" To motto Howarda Marksa, założyciela firmy inwestycyjnej Oaktree Capital Management, które w pełni podzielamy w naszej pracy analitycznej. Prognozy na tak skomplikowanym i wielowymiarowym rynku, jakim jest rynek nieruchomości, są z góry obciążone błędem - trudno się na nich opierać. Ale nie zwalnia to przedsiębiorców z konieczności bycia świadomym w jakim punkcie znajduje się sam rynek nieruchomości, jak i otoczenie ekonomiczne od którego ten rynek zależy, a w efekcie jakiego spektrum wydarzeń można się spodziewać.

Trudno jednak - będąc przedsiębiorcą - być z jednej strony na bieżąco z wydarzeniami i danymi dotyczącymi rynku nieruchomości, a z drugiej strony zachować pewien strategiczny dystans, metodyczność analizy i tzw. umiejętność "łączenia kropek". Od tego właśnie jest FLTR (poznaj naszą misję) i temu jest poświęcony sztandarowy cykl analiz "W górę, czy w dół? Status gospodarki i rynku nieruchomości", który obejmuje kwartalny monitoring krótko- i średnioterminowej sytuacji w gospodarce i na rynku nieruchomości.

PS. Poprzednia edycja analizy "Status gospodarki i rynku nieruchomości" za Q4 2023 mogą Państwo obejrzeć poniżej (dostępna tylko dla subskrybentów FLTR).

Co w skrócie pokazała analiza na Q1 2024?

Po stronie gospodarczej - wzrost PKB w Q4 2023 był nieznacznie poniżej oczekiwań, jednakże wyższe tempo wzrostu jest oczekiwane w 2024 roku. Spadek inflacji przy szybkim wzroście płac poprawia możliwości zakupowe konsumentów, jednak dynamika zatrudniania pozostaje niska, przekładając się na stagnację zatrudnienia. Stopy procentowe, pozostając co najmniej do lipca bez zmian, mogą hamować ekspansję PKB, co dzieje się w przemyśle oraz na rynku pracy. Nie mniej nastroje zarówno konsumentów, jak i przedsiębiorstw są lepsze.

Na rynku nieruchomości - popyt na mieszkania uległ ochłodzeniu po wygaśnięciu programu „Bezpieczny Kredyt 2%”, jednak pozostaje nadal relatywnie podwyższony. Fundamentalny popyt kredytowy i dostępność kredytowa mieszkań są niskie. Zapowiedź programu „Mieszkanie na Start” działa pro-popytowo, ale nadal jest pod znakiem zapytania. Hamowanie popytu przy podaży rosnącej w Q4 2023 i Q1 2024 przekłada się na wzrost dostępnej oferty. Koszty materiałów budowlanych nadal spadają, ceny robót także spowalniają – czynnikiem kosztowym stały się grunty. Końcówka roku przyniosła dalszy skokowy wzrost cen mieszkań, zwłaszcza oczekiwań sprzedających, przy wolniejszej reakcji cen akceptowanych w transakcjach. Na rynku najmu rośnie podaż, czynsze pozostają w stagnacji, część rynków przeżywa spadki czynszów i rekordową podaż ofert.

Kilka najciekawszych statystyk z naszego artykułu:

🎢 +1% – o tyle wzrósł polski PKB w Q4 2023 w stosunku do roku poprzedniego (za wzrost odpowiadają głównie inwestycje)

🛒 +3% – o tyle wzrosła sprzedaż detaliczna w ujęciu rocznym w styczniu 2024

📉 3,9% – taki wstępny odczyt inflacji CPI zanotowano w styczniu 2024 r., ale inflacja bazowa wyniosła ok. 5%, a inflacja usług ok. 6%

🛠️ -6,1% – o tyle spadła produkcja budowlana w styczniu 2024 r.

💼 5,4% – tyle wyniosło bezrobocie rejestrowane w styczniu 2024 r., 0,3 p.p. więcej niż w grudniu

😰 -4% – o tyle spadła liczba ofert pracy w styczniu 2024 vs. 2023, w tym o 23% spadła liczba ofert pracy w IT

💰 +12,8% – o tyle wzrosło przeciętne miesięczne wynagrodzenie w styczniu 2024 r. w stosunku do stycznia 2023 r.

⬇️ -13% – o tyle spadł popyt na rynku deweloperskim w 6 największych miastach w Q4 2023 w stosunku do Q3

😟 -37% – o tyle mniejsza była dostępność kredytowa mieszkań zdolność kredytowa w Q4 2023 r. w stosunku do 2021 r.

🤯 52% – tyle procent stanowiły kredyty „BK2%” w ogólnej liczbie zawartych umów o kredyt hipoteczny od jego uruchomienia

📋 70 tys. – tyle umów kredytowych w ramach „BK2%” zawarto do stycznia 2024

🏗️ +135% – o liczba mieszkań wprowadzanych do sprzedaży przez deweloperów w Q4 2023 była wyższa niż w Q4 2022 roku

🧱 -3% – o tyle średnio spadały ceny detaliczne materiałów budowlanych w ujęciu rocznym w styczniu 2024 wobec 2023 - największy spadek odnotowało OSB (-22%)

❗ 11,7% vs. 4,7% – taką różnicę we wzroście cen transakcyjnych na RP zaobserwowano między Warszawą a 10 najmniejszymi miastami wojewódzkimi w Q4 2023 w stosunku do Q3

🎢 100% – w tylu miastach wojewódzkich wzrosły oczekiwania ofertowe sprzedających mieszkania na rynku wtórnym w Q4 2023

🚀 +30% – o tyle wzrosły ceny ofertowe mieszkań na rynku wtórnym w Krakowie, podobnie o tyle wzrosły oczekiwania na rynku pierwotnym w Gdańsku w styczniu 2024 wobec grudnia 2022 (moment ogłoszenia programu "BK2%")

⏰ 69 dni – tyle średnio trzeba było czasu od wystawienia oferty, żeby sprzedać mieszkanie w Q4 2023

📉 2,5% – tylko o tyle sprzedający musieli obniżyć przeciętnie cenę w Q4 2023, żeby sprzedać swoje mieszkanie (like-for-like)

🌠 -13% – o tyle spadły średnie ofertowe czynsze najmu w Łodzi w styczniu 2024 wobec 2023

Ten post jest dostępny wyłącznie dla subskrybentów Light & Pro

Obszary tematyczne FLTR

Dla dewelopera

(liczba artykułów: 75)

Dla prywatnego inwestora

(liczba artykułów: 73)

Dla agenta nieruchomości

(liczba artykułów: 70)

Dla flippera

(liczba artykułów: 66)

Dla rzeczoznawcy majątkowego

(liczba artykułów: 59)

Dla doradcy kredytowego

(liczba artykułów: 54)

Dla operatora najmu

(liczba artykułów: 47)

Dla producenta materiałów budowlanych

(liczba artykułów: 43)

Dla przedsiębiorcy

(liczba artykułów: 39)

Legislacja & podatki

(liczba artykułów: 18)

Strategia

(liczba artykułów: 16)

Narzędzia, procesy, koncepcje organizacji

(liczba artykułów: 14)

Felietony, scenariusze, foresight

(liczba artykułów: 14)

Segmentacja klientów

(liczba artykułów: 13)

Stopy procentowe

(liczba artykułów: 13)

Analizy miast Polski

(liczba artykułów: 11)

Analiza cen nieruchomości

(liczba artykułów: 11)

W górę, czy w dół

(liczba artykułów: 10)

Nieruchomości komercyjne

(liczba artykułów: 10)

PRS

(liczba artykułów: 6)

Wywiady

(liczba artykułów: 5)

Bezpieczny kredyt

(liczba artykułów: 3)